ルクセンブルクはその小さな国土とは裏腹に、非常にユニークな税制を有しています。この記事では、ルクセンブルクの付加価値税(VAT)に焦点を当てています。 そして、その詳細な仕組みや適用例を解説します。また、日本の消費税との比較し、VATがどのように機能しているのかを明確にします。これを読めば、VATの全貌が理解できるでしょう。

VATとは何か?

付加価値税(VAT)は、多くの国で採用されている消費税の形態です。具体的にどのような税制なのでしょうか? ここでは、VATの基本的な定義とその概念について詳しく見ていきます。

定義と概念

付加価値税(VAT)は、商品やサービスに付加される価値に課される間接税です。この税金は、製造や販売の各段階で適用されます。結果として、消費者は製品購入時にこの税を支払います。さらに、事業者は取引ごとに互いにVATを課し合います。この仕組みにより、透明性が確保され、税逃れも防げます。

VATと日本の消費税の比較

日本の消費税もVATの原則に基づいています。ただし、適用範囲や税率、免税措置には違いがあります。対照的に、ルクセンブルクのVATは多岐にわたります。商品やサービスに標準税率と複数の軽減税率が設けられており、経済環境に柔軟に対応しています。

ルクセンブルクの付加価値税(VAT)の詳細

ここルクセンブルクでは、多くの商品やサービスに17%の標準VAT税率が適用されます。これはどのような意味を持ち、どのように計算されるのでしょうか?

標準税率の説明

ルクセンブルクの17%の標準VAT税率は、EU内で比較的低い部類に入ります。この税率は、特に指定のない全ての商品とサービスに適用されています。

これは、国の主要な収入源の一つとなっています。例えば、電子機器、衣類、一般的な家庭用品がこの税率の対象です。商品の表示価格にこの税率が含まれているため、透明性が保たれます。

| 商品カテゴリ | 商品の具体例 | VAT税率 |

| 電子機器 | テレビ、スマートフォン、ラップトップ | 17% |

| 衣類 | ドレス、スーツ、ジャケット | 17% |

| 家庭用品 家具 | キッチン家電,寝具 | 17% |

軽減税率と対象商品

特定の商品やサービスには、より低い8%の軽減税率が適用されます。さて、これにはどのような商品が含まれるのでしょうか?

ルクセンブルクで8%の軽減VAT税率が適用されます。対象は、食品、書籍、医薬品など、社会的に重要な商品やサービスです。具体的には、新鮮な肉や魚、乳製品、子供服、教科書が含まれます。これらに低い税率を設定し、生活必需品をより手頃な価格で提供することが目的です。

| 商品カテゴリ | 商品の具体例 | VAT税率 |

| 食品 | 新鮮な肉と魚、 乳製品 | 8% |

| 書籍 | 教育的な教科書 | 8% |

| 医薬品 | 処方薬 | 8% |

| 公共交通(基本無料) | 電車のFirst Class チケット | 8% |

必需品に適用される変動税率

日常生活で不可欠な商品には、特殊な税率が設けられています。これには3%や1%の超軽減税率が含まれます。この税率は、一部の食料品、児童書、新聞に適用され、手頃な価格を保証します。この措置は、特に低所得者層にとって、重要な支援となっています。

| 商品カテゴリ | 商品の具体例 | VAT税率 |

| 食品 | パン、ミルク、卵 | 3% または 1% |

| 児童書 | 教育的な児童文学 | 1% |

| 新聞 | 日刊および週刊の出版物 | 1% |

なぜVAT率に違いがあるのか?

税率が商品やサービスごとに異なる理由を理解することは、税政策への理解を深めます。ルクセンブルクのVATシステムは、経済的、社会的な配慮が強く影響しています。このセクションでは、その背景と国際的な枠組みを詳しく解説します。

政策の背景

ルクセンブルクのVAT税率設定には、様々な点からの考慮が大きく影響しています。このセクションでは、それぞれの税率が設定される理由について詳しく説明します。

国民の生活水準を支えるため、高い税率は贅沢品や非必需品に適用されます。これにより、税収を増やすことが目的です。基本的な食品、医薬品、教育関連商品には低税率が設定されています。これは、低所得者層がこれらを容易に手に入れられるようにとの配慮からです。さらに、環境保護のための商品には低税率が適用されています。国をあげて、環境に優しい選択が促進されています。

国際比較

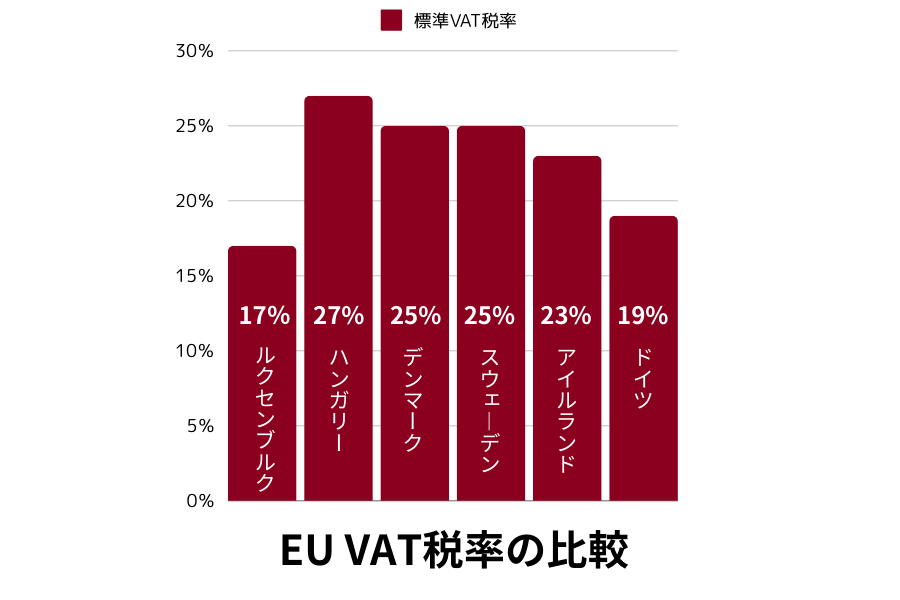

ルクセンブルクのVAT税率は国際的にどのような位置にあるのでしょうか? 他国の税率と比較してみましょう。

ルクセンブルクのVAT標準税率は17%で、EU内では比較的低い部類です。例として、ハンガリーは27%、デンマークは25%と高い税率を設定しています。これは各国の社会福祉政策と深く関連しています。ルクセンブルクでは、金融サービスが主要産業の一つです。そのため、他の収益源と合わせて消費税を低く抑えています。この結果、企業や消費者の負担を軽減しています。また、観光促進のためホテルやレストランには低税率が適用されいます。ルクセンブルクも観光に関連した優遇策を採用しています。

EUの標準VAT税率表

| 国名 | 標準VAT税率 | 注目すべき特徴 |

| ルクセンブルク | 17% | EUで最も低い標準VAT率、金融サービスが主要産業 |

| ハンガリー | 27% | EUで最も高いVAT率、強力な福祉プログラム |

| デンマーク | 25% | 高いVAT率、包括的な福祉国家 |

| スウェーデン | 25% | 高いVAT率、強力な福祉と社会サービス |

| アイルランド | 23% | 中程度のVAT率、強力な観光業と技術産業 |

| ドイツ | 19% | 中程度のVAT率、堅固な産業基盤 |

VATの影響

付加価値税(VAT)が経済の各層にどのような影響を与えるのかを理解することは、税政策の全体像を掴む上で不可欠です。消費者から企業まで、VATの影響は広範に及びます。ここでは、それぞれの立場からどのような影響があるのかを掘り下げます。

消費者への影響

日常的に支払っているVATは、消費者の購買力に大きく影響します。この税金は、最終価格に直接反映され、家計に即座に影響を与えます。特に、基本的生活必需品の低い税率がは、低所得層の負担が軽減されます。一方で、贅沢品に高い税率を設定することは、不必要な消費を抑制します。さらに、VATは消費者の購入行動に影響を及ぼし、経済全体のバランスを保つために重要です。

ビジネスへの影響

企業にとってVATは単なる負担ではありません。適切に管理すれば、戦略的な利点をもたらす可能性があります。企業はどのようにVATを扱い、どのような対策を講じているのでしょうか?

VATは価格設定において重要な考慮事項です。特に、国際貿易を展開する企業は、異なる国のVAT率を把握し、価格に反映させる必要があります。さらに、VATの申告や納税のプロセスは複雑で、正確な会計処理が求められます。そのため、多くの企業は管理コストを削減するために自動化ソフトウェアを導入したり、専門家を雇用したりしています。これらの戦略は、コスト削減と運営効率の向上に直接寄与し、結果的に商品やサービスの市場競争力を強化します。

まとめ

企業にとってVATはただの負担ではなく、適切に扱えば戦略的な利点をもたらすことができます。それでは、企業がVATをどのように管理し、どのような対策を講じているのでしょうか?

VATは価格設定で考慮しなければならない重要な要素です。国際貿易を行う企業にとっては、各国のVAT率を理解し、それを価格に適切に反映することが求められます。

また、VATの申告や納税プロセスは複雑であり、精確な会計処理が必須です。これに対応するため、多くの企業は自動化ソフトウェアを導入したり、専門家を雇用したりして管理コストを削減しています。これらの取り組みは、コスト削減と運営効率の向上を実現し、最終的に商品やサービスの市場競争力を高めています。

この記事がルクセンブルクのVATシステムの理解に役立ち、皆さんがより知識に基づいた意思決定を行えるようになることを願っています。次回の購入やビジネス計画を立てる際には、VATの影響を考慮に入れて、最適な選択ができるようにしてください。